ページコンテンツ

パーソナルトレーナーとしてフリーランス(個人事業主)で活動している方々にとって、2023年10月から始まったインボイス制度は非常に重要です。この制度を正しく理解し、活用することは税金の効率的な支払いと損失の最小化につながります。本ブログでは、パーソナルトレーナーがインボイス制度について熟知し、課税業者としてのポジションを強化するための情報を提供します。

どうも、神楽坂・江戸川橋・早稲田の貸切りパーソナルジム GAIN 代表で絶対ダイエット請負人の上地裕作です。

上地 裕作

- 神楽坂 江戸川橋パーソナルジムGAIN 代表

- JBBF 2018関東メンズフィジーク選手権 準優勝

- ベストボディ・ジャパン2017東京オープン大会 ミドルクラス グランプリ受賞

- 得意分野 ボディメイク、ダイエット

そもそもインボイス制度とは何か?

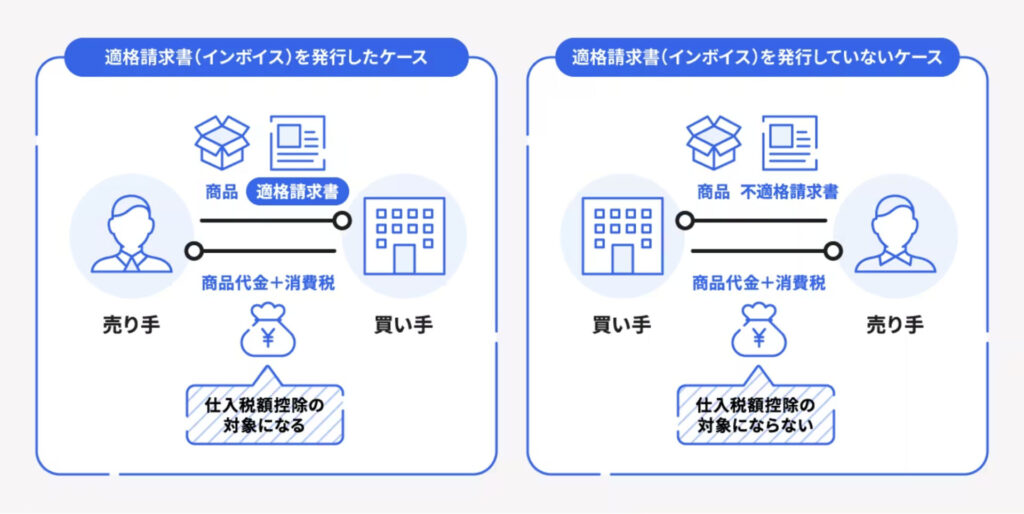

インボイス制度とは、簡単に言えば「国が定める様式に従って請求書や領収書を発行しなさい。そうすれば、領収書を受け取った側の消費税の仕入税額控除が適用されますよ。ただし適確請求書を発行するか否かは年売上1000万以下の零細事業者は任意ですよ」(この請求書を適確請求書と呼びます)という制度です。

つまる所、適格請求書が手元になければ、仕入税額控除は適用されないということです。

この意味不明な政策のせいで、非課税業者だけでなく、課税事業者にとっても不要な仕事が増加し、生産性を下げることに懸念の声は大きいです。

おそらくですが、ほぼ100%のフリーランストレーナーはこれまで消費税非課税事業者として働き、お客様や元請け業者が支払った消費税はそのまま利益にしていたかと思います。

しかしインボイス制度が始まり、消費税をそのままポケットに入れることは困難になります。以下、詳細を記載しますが、インボイス制度が始まりフリーランストレーナーはどうなるのかを書いていきます。

課税業者にならざるを得ない?

まず、これまで消費税の納付などしたことがなかった零細事業者にとって消費税は「ラッキー」程度に思っていたのではないでしょうか。しかし、今後はそう簡単にはいきません。適確請求書を発行する=課税事業者となるということを理解し、まずは消費税について基本的な知識をつけましょう。

消費税の算定方法

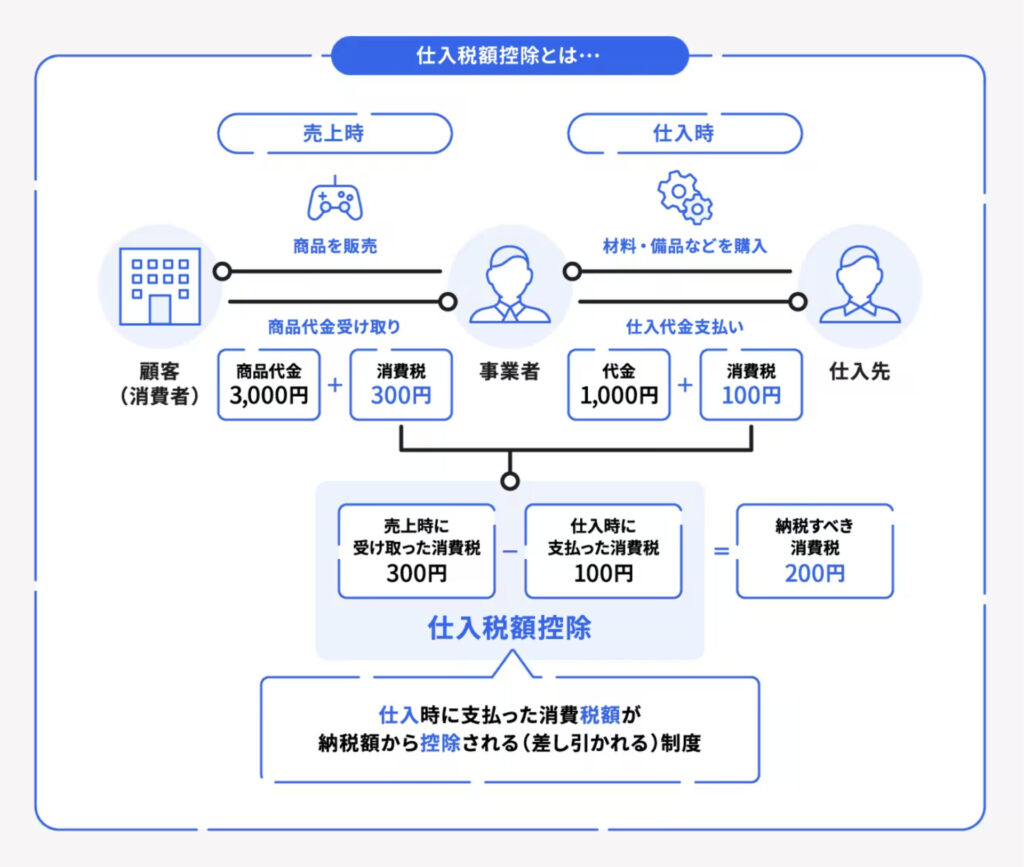

多くの人が勘違いしているのが納付消費税の算定方法です。消費税はお客様から受け取った消費税をそのまま事業者が納付するわけではなく、経費などで既に支払っている「仕入れ税額控除」を差し引いた金額を納付します。

例えば、仕事のために使った経費が年間で550,000円(税込)、だとしたら、既に5万円の消費税を他の事業者に納付していますよね?なので、フリーランスの総売上げが440万円(税込)だとしたら、40万-5万=35万円を消費税として納付します。この既に支払っている5万円が仕入れ税額控除です。

インボイス制度開始で最も損失を被るのはフリーランストレーナー?

私が知る限り、フリーランスパーソナルトレーナーとして売り上げ1000万を超えるトレーナーはほぼ皆無です。ですので、ほぼ100%のトレーナーがこのインボイス制度の影響を受けるといった前提で書いていきます。

もちろん、フリーランストレーナーは一定期間インボイス制度を無視することも可能ですが、無視することで大きな損失を被ることや、元請け事業者が課税事業者の場合、消費税分を値引きしろと言われるなどの不利益を被る可能性が高いと言えます。

フリーランスにとってインボイス登録はメリットなし?

売上1,000万以下の事業者は消費税の納税義務を免除されていたという事実に鑑みると、素直にインボイス登録をすることで被るマイナスは計り知れません。ここで、インボイス登録をして課税事業者となる道を選ぶ場合と、無視してこのまま非課税事業者を選ぶ場合のメリットとデメリットを解説していきます。

フリーランスが課税事業者を選択した場合のメリット

正直いって、インボイス制度が始まる前の恩恵が大きかった分、金銭的なメリットは一切ないと言えるでしょう。強いて言えば、インボイス登録をすることで適確請求書が発行できるため、今まで通り元請け業者や売り上げを上げていた事業者に迷惑をかけず事業を継続できる点が挙げられます。

フリーランスが課税事業者を選択した場合のデメリット

今回のインボイス制度が始まって、フリーランストレーナーにとって最も多いと思われるのがこのデメリットでしょう。

フリーランストレーナーといっても大きく分けて二種類います。半ば個人事業主として自らジムを経営しているトレーナーであれば、ほとんどのお客様が領収書を必要としないので課税事業者を選ばなくても良いかもしれません。しかし、ジムを経営していれば通常は売上げで1000万円を超えると思われるので、いずれにしても課税事業者を選ぶことになりそうです。

一方、課税事業者であるジムに雇用と変わらない形態で業務委託を受けているトレーナーは、しっかりと対策を練る必要があります。

ジム側からすると、トレーナーから請求書を受けて報酬を支払うのが一般的です。この請求書が「適確請求書」でなければジム側はどのような損害を被るのでしょうか?

ジム側はこれまで通り「税込」の金額をフリーランストレーナーに支払いますよね。

例えば、20万円+2万円で22万円を支払います。

トレーナー側は、これまで通りこの2万円をポケットにしまうことができます。消費税を納付する必要はありませんからね。

しかし、ジム側は支払ったはずの2万円が仕入れ税額控除できないので、この2万円を丸々消費税として納付する義務を負います。

つまり、ジム側はなぜか2万円高い委託費を支払い、仕入れ税額控除できない故の2万円を納税するというダブルパンチになります。

これはジムにとっては筋違いだろと感じるわけです。そもそもこのインボイス制度で得する人はどこにもいないわけですが、請求先が非課税事業者という不可抗力でいわばペナルティ的な支払いが発生するならば、もう非課税業者と付き合いたくないわ!となるわけです。

すると最悪、ジム側から契約を切られる恐れがあるでしょうし、インボイス登録をするか消費税分の値下げを要求されることが予想できます。

フリーランスが非課税事業者を選択した場合のメリット

これまで通り、消費税を納付する義務がないことがメリットと言えます。ただし、お客様(ジム等)に適確請求書を要求されるような場合は相当気まずい思いをすることでしょう。

フリーランスが非課税事業者を選択した場合のデメリット

中には「消費税」という税金に対する理解が追いついていない人もおり、そのような方から「お客から取った税金をポケットに入れるなんてけしからん!」と言われる可能性があります。

結局フリーランストレーナーはどうすべき?

フリーランスにとって非常に頭の痛い問題ではありますが、ジムに所属しているフリートレーナーであれば、もう諦めて課税事業者を選択すべきかと思います。理由としては、どちらにしてもジム側から消費税分の値下げを確実に要求されるからです。値下げをするぐらいであれば、初めから課税事業者になっておけば余計な交渉などもないですし、スムーズです。

またこれは個人的な意見になりますが、悪しき制度として決まってしまったものは従うしかありません。雇用ではなくあえてフリーランス(自由業)を選んだのであれば、デメリットも甘んじて受け入れるしかないのかなと思います。

それらを踏まえた上で、ジム側に「御社は課税事業者ですか?」と「御社は課税事業者ですが、簡易課税ですか?本則課税ですか?」と聞いてみてください。

もしジム側が非課税事業者であれば、フリーランス側が非課税事業者でも問題になりません。今まで通り請求書を出せば済みます。また、課税業者であっても「簡易課税」を選択している場合は、フリーランス側が非課税事業者でも問題になりません。(簡易課税を選択している場合、インボイスは完全に無視できます)

簡易課税、本則課税についてはこちらをご覧ください。

なぜ国はこんなくだらない制度を創設したのか

最悪の不景気の中、さらに弱者をいじめる消費税改革であるインボイス制度ですが、国民のために創設した制度でないことは明らかです。

あくまでも個人的な意見ですが、実はこのインボイス制度は消費税を漏れなく徴収すること以外に、無申告所得者を拿捕することが目的なのではないかと感じています。

中には個人事業主でも事業主登録すらせず、確定申告もせず故意に脱税している人が少なからずいます。

インボイスを導入することで、水面下にいる脱税者を確実に地上に浮かせることができるという点は確かに優秀な制度でしょう。

しかし、昨今の不景気を受けてなお強行するほどの制度ではないと思いますね。適確請求書を制度として作ることは賛成ですが、適確請求書に非課税業者を巻き込む必要はどこにもないでしょうと思う今日この頃でした。

筋トレしている人に最近人気のCBD、CBNはこちら

コメント